Что меняет «налог на Google» для бизнеса и пользователей — объясняем на примере Facebook

Украинский «налог на Google» скоро перевернет рынок. Или не перевернет? Что вообще изменится для местного бизнеса и пользователей, когда Google, Apple, Facebook, Adobe, Booking, Disney и другие компании без офисов в украинских городах начнут отчислять в казну 20% НДС?

Чтобы разобраться в этом, мы изучили законопроекты, собрали информацию у игроков рынка и взяли комментарии у тех, кто уже работает в похожих условиях. Конечно, для раскрытия особенностей всех международных сервисов потребуется серия статей. Сегодня сфокусируемся на Facebook.

Но вначале немного о самом законопроекте, который позволяет интернет-платформам и сервисам платить украинский НДС без создания региональных представительств.

Скандальный законопроект ̶2̶6̶3̶4̶ 4184

В конце 2019 года глава комитета Верховной Рады по вопросам финансов, налоговой и таможенной политики, нардеп от «Слуги народа» Даниил Гетманцев зарегистрировал законопроект №2634. Документ дополняет Налоговый кодекс статьей 208 — о налогообложении электронных услуг.

Главная идея: обложить налогом на добавленную стоимость компании-нерезиденты, которые предоставляют пользователям «диджитал/цифровые/электронные услуги» на сумму более 1 млн грн за год.

Терминология законопроекта совпадает с текстом директивы 2008/8/EC Совета Европы от 12 февраля 2008 года.

Диджитал/цифровые/электронные услуги — это:

- поставка оцифрованных продуктов в целом, включая программное обеспечение, изменение или обновление программного обеспечения;

- услуги, представляющие или поддерживающие возможность присутствия лица или предприятия в электронной сети, например, на веб-сайте или веб- странице;

- услуги, автоматически генерируемые компьютером с использованием интернета или электронной сети, в ответ на ввод получателем специфических данных;

- передача за вознаграждение прав на размещение товаров или услуг на продажу на интернет-сайте, действующем в качестве торговой площадки онлайн, на которой потенциальные покупатели предлагают свою цену с применением автоматизированной процедуры и стороны извещаются о продаже при помощи отправляемого по электронной почте сообщения, автоматически генерируемого компьютером;

- пакеты интернет-услуг (ISP) с информацией, в которых телекоммуникационный компонент является вспомогательной или подчиненной частью (т.е. пакеты услуг, не ограничивающиеся доступом к интернет и включающие другие элементы, например, страницы с информационной продукцией, предоставляющие доступ к новостям, прогнозу погоды или отчетам о путешествиях; игровые площадки; размещение веб-сайтов; доступ к онлайн-обсуждениям и так далее).

Тогда, в 2019 году, еще в старой редакции действовали нормы Налогового кодекса Украины по налогообложению рекламных услуг, предоставленных нерезидентами. Так, юридические лица и ФЛП резиденты Украины обязаны были начислять НДС по ставке 20% и дополнительно налог на репатриацию по ставке 20% (пп. 141.4.6. п. 141.4. ст. 141 НКУ). Именно за счет этих норм государство планировало поддержать отечественного производителя рекламы и наполнить бюджет. Однако результат оказался прямо противоположным. Cогласно нормам НКУ, действовавшим до 2020 года, смелые ФЛП могли не уплачивать НДС и налог на репатриацию, так как нормы кодекса были нечетко прописаны по отношению к ФЛП. Но позиция налоговой по этому вопросу была четкой — платить нужно.

Чуть позже, в январе 2020, приняли закон №466-IX, который уже однозначно предписывал ФЛП платить 40% налога (20% НДС и 20% налога на репатриацию) при использовании услуг компаний-нерезидентов на территории Украины.

Еще раз: сегодня налог на репатриацию (пп.141.4.6. НКУ) и НДС с рекламных услуг, предоставленных нерезидентом ФЛП/юрлицу резиденту Украины, должны быть не удержаны и уплачены за счет нерезидента, а начислены и уплачены за счет украинской компании/ФЛП.

Но даже после уточнений остался один пробел — физические лица. Нерезидент при оказании рекламных услуг украинским физлицам не обязан оплачивать налог на репатриацию и НДС. То есть суммы, выплаченные физическим лицом нерезиденту за рекламу, не облагаются никакими налогами. Здесь, конечно, есть нюанс — физические лица в принципе не имеют права оплачивать связанную с предпринимательством деятельность с личных карт.

Когда эти детали прояснились, законопроект 2634 лег на полку почти на год, до 2 октября 2020 года. В этот день Даниил Гетманцев при поддержке шестерых нардепов-инициаторов внес внес в Раду законопроект №4184. По большей части это тот же документ, даже объяснительная записка и сравнительная таблица — те же, что к законопроекту №2634.

- Электронные услуги, оказанные нерезидентами физическим лицам, будут налогооблагаться 20% НДС. Например, если вы платили 119 грн за семейную подписку на YouTube Music, будете платить 143 грн.

- НДС с электронных услуг обязан будет платить нерезидент или посредник, через которого нерезидент предоставляет электронные услуги в Украине. Не важно, является ли посредник резидентом или нерезидентом Украины. Но, как мы понимаем, НДС будет уплачен за счет клиентов (физических лиц), так как цена услуг поставщиков электронных услуг, вероятнее всего, вырастет на 20%.

- Процесс оплаты иностранными компаниями 20-процентного налога на добавленную стоимость будет проходить через онлайн-сервис «НДС для лиц-нерезидентов».

- Из Налогового кодекса исключат тот самый пункт о «налоге на иностранную рекламу», то есть юрлица и ФЛПы не должны будут уплачивать дополнительно 20% налога при приобретении рекламных услуг и контента у компаний-нерезидентов. Так закон уравняет в налогообложении украинские юрлица и компании-нерезиденты.

Игорь Пугайко и Ольга Школьнюк из Hillmont Partners сравнили тексты двух законопроектов и обнаружили еще больше интересных деталей:

- размер штрафа для компании-нерезидента за работу (без регистрации в качестве плательщика НДС) вырос с 8500 гривен до 100% стоимости предоставленных услуг;

- уточнение, что налогом облагаются нерезиденты, у которых нет постоянного представительства на территории государства.

Законопроект предусматривает переходной период, при котором крайняя дата регистрации компании-нерезидента в качестве плательщика НДС отдаляется до 31 марта 2022 года. Впрочем, Даниил Гетманцев еще в 2019 году обсуждал эти действия с представителями Facebook и Viber, и те охотно согласились, потому что уже запустили похожие процессы в двух десятках государств мира.

Просто представьте, что Google и Facebook будут платить налоги в Украине, как и в США. Звучит слишком хорошо, а значит нужны дополнительные подтверждения.

Многочисленные эксперты, например в расследовании Ирины Рефаги для «Фокуса», отмечают, что закон 4184 очень похож на аналогичные документы в ЕС. А как интернет-гиганты платят налоги в Евросоюзе и, главное, как это влияет на стоимость рекламы для бизнеса? Разберемся на примере Facebook.

Как Facebook платит налоги в разных странах

Еще в 2017 году Цукерберг объявил, что собирается менять структуру налогообложения Facebook — платить НДС в странах, где платформа оказывает рекламные услуги. Подробно о том, как сегодня соцсеть платит налоги в разных государствах, читайте на в справке Facebook (если ссылка выдает ошибку, откройте страницу в браузере в режиме инкогнито).

Это пример квитанции из рекламного кабинета. Читайте, как узнать юрлицо, которое является «продавцом» рекламы в Facebook в вашем регионе.

За исключением нескольких регионов, можно выделить такие модели налогообложения:

- При покупке рекламы в Facebook к стоимости рекламы автоматически добавляется налог на добавленную стоимость (НДС) согласно местной расчетной ставке. Вне зависимости от того, платите вы НДС или нет.

- Если рекламодатель указывает в рекламном аккаунте документ, подтверждающий то, что он является плательщиком НДС, Facebook не добавляет сумму НДС к стоимости рекламы (такая норма действует во многих странах ЕС). Если рекламодатель не является плательщиком НДС, сумма НДС включается в стоимость рекламы.

- Facebook не включает налог в итоговую стоимость рекламы, но рекламодатель должен рассчитать и добавить его самостоятельно.

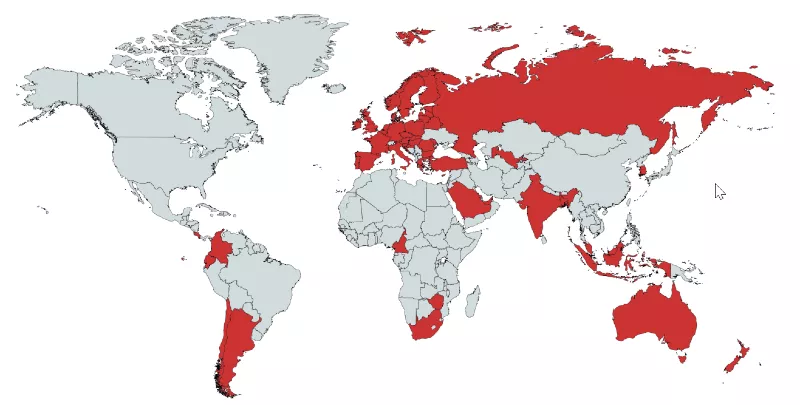

В отмеченных странах (без учета США) Facebook платит НДС (VAT) или налог на товары и услуги (GST). 3 июня 2021 года к ним присоединилась Украина.

Отмена пункта про «иностранную рекламу» из Налогового кодекса может свидетельствовать о том, что для Украины будет актуальна вторая модель налогообложения. Но учтем, что украинский законопроект про «налог на Google» создавали с оглядкой на аналогичные документы в ЕС. А там у Facebook (за исключением Бельгии, Германии, Дании, Испании, Нидерландов, Норвегии, Польши, Франции и Швеции) действует как раз третья модель уплаты НДС. Что это значит:

- Если в вашей квитанции о покупке рекламы на Facebook компания Facebook Ireland LTD указана как продавец, а адрес покупателя (то есть ваш) находится не в Ирландии, но в ЕС, и вы приобрели рекламу на Facebook в коммерческих целях, Facebook не будет добавлять к стоимости рекламы НДС. Однако вы должны будете самостоятельно определять размер НДС согласно местной расчетной ставке.

- Если вы приобретаете рекламу на Facebook не в коммерческих, а в личных целях, Facebook добавит к стоимости рекламы НДС согласно местной расчетной ставке.

Комментарий специалиста:

Виктор Матвеев, Financial Manager в Netpeak Group

Закон 4184 касается B2C. Но в Украине услуги Фейсбука будут налогооблагаться следующим образом:

1. Если клиент-украинец — физическое лицо (B2C): НДС платит Фейсбук, НДС в цене счета.

2. Если клиент — юридическое лицо / физлицо-предприниматель: НДС платит украинское лицо / предприниматель, так как выступает по сути налоговым агентом для нерезидента в части начисления и уплаты НДС.

При этом, если ФОП или юридическое лицо зарегистрированы плательщиками НДС, то уплаченный Фейсбуку НДС будет включаться в налоговый кредит.

По сути, в Украине будет действовать система НДС ЕС.

Мы попросили прокомментировать изменения в структуре налогообложения Facebook CEO Netpeak Bulgaria Геннадия Воробьёва. Заметил ли европейский бизнес новые правила игры?

Геннадий Ворбьёв, CEO Netpeak Bulgaria

Ничего не изменилось — и это не только для Болгарии, для всего ЕС. В справке Facebook говорят о «самостоятельном определении размера НДС», но речь только о том, что надо вбить данные в VIES-декларацию, что столько-то НДС прошло внутри ЕС. То есть этот НДС просто описывается, компания в ЕС его не платит.

Резюмируем: в странах с «налогом на Google», к которым присоединилась и Украина, гораздо выгоднее заказывать рекламу через плательщика НДС, а не оплачивать личной картой.

Впрочем, может, представители бизнеса и так платят за рекламу через юрлицо? Мы решили это проверить.

Как бизнес платит за рекламу в Facebook до внедрения «налога на Google» — опрос

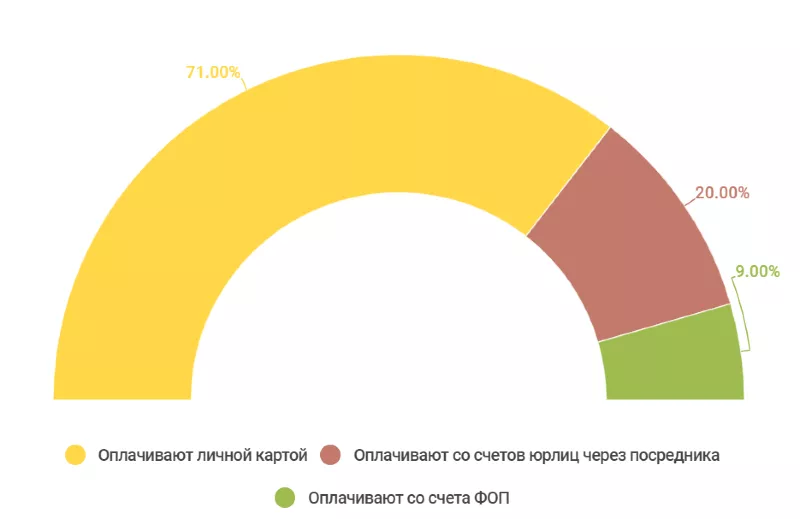

Мы составили выборку из нескольких сотен интернет-магазинов — клиентов агентства Netpeak в Украине со значительной долей трат в Facebook/Instagram — и спросили, как они оплачивают рекламные расходы.

Результаты опроса:

Мы считаем нашу выборку репрезентативной, поэтому можем сделать вывод, что более 70% представителей украинского онлайн-бизнеса после вступления в силу «налога на Google» придется менять привычную схему оплаты рекламы (личной картой). Или терять деньги, чего, конечно же, никто не хочет.

Запомнить

- Никто не любит новые налоги, но «налог на Google» — шаг в сторону стран первого мира, где НДС не покидает государство.

- В финальной версии законопроекта о налогообложении компаний-нерезидентов вносится поправка в налоговый кодекс, которая убирает норму о «налоге на иностранную рекламу», то есть юрлица и ФЛПы не должны платить 20% налога при покупке услуг и контента у иностранных компаний.

- Более 70% украинских предпринимателей сегодня оплачивают рекламу личными картами. После внедрения «закона на Google» оптимальной схемой станет сотрудничество с партнерами Facebook (к слову, Netpeak тоже официальный партнер Facebook).

Наконец, если вы из Казахстана или другой страны, где пока что не слышали о «налоге на Google», — запоминайте эти рекомендации. Организация экономического сотрудничества и развития (ОЭСР) продвигает скорейшее внедрение этой системы налогообложения в 137 странах мира.

Читайте также, как следить за репутацией в сети — о

Свежее

Как продвигать мобильное приложение в Google Play в 2024 году. Полное руководство

Команда RadASO собрала основные способы продвижения в Google Play и полезные лайфхаки, которые помогут выбрать ASO-стратегию для Android-приложения.

Что такое домен верхнего уровня (TLD)

Вы получите шпаргалку, по которой правильно выберете доменное имя и не допустите коварных ошибок. А также узнаете, где купить ценные и известные TLD

Как настроить специальные параметры в Google Analytics 4: пошаговая инструкция

Когда необходимо получить дополнительные данные стоит настроить специальные параметры и показатели