Кассовый разрыв в бизнесе — почему возникает и как его избежать

Несколько месяцев все было хорошо. Денег с избытком, сотрудникам — высокие премии, собственнику — новый MacBook и внеочередной отпуск в теплой стране. Но вдруг арендодатель прислал счет, а денег на оплату почему-то не оказалось. Как говорил классик: «Лето красное пропели, оглянуться не успели», как кассовый разрыв стоит на пороге.

Что такое кассовый разрыв

Кассовый разрыв — это ситуация, когда у компании не хватает денег на погашение обязательных расходов.

Представьте, ателье по пошиву костюмов «Самый модный в офисе» получило заказ на 3 костюма. Стоимость заказа — $3000. Клиент сделал предоплату 50%, то есть внес $1500.

Допустим, других денег у ателье на счету не было. Значит, прямо сейчас у него есть только $1500. Из этой суммы уйдет:

- $400 за аренду;

- $300 за рекламу;

- $650 зарплаты сотрудникам;

- $150 налогов.

То есть $1500 уже потрачены. Над костюмами предстоит работать еще 3 недели, чтобы получить вторую часть оплаты. Других денежных поступлений в это время не предвидится.

Внезапно одна из швейных машин выходит из строя. На ее ремонт нужно $300. Однако у ателье на счету $0, оплачивать работу мастера и запчасти нечем. Вот в этот самый момент «Самый модный в офисе» находится в кассовом разрыве.

Как увидеть кассовый разрыв

Вы можете рассчитать его с помощью формулы:

ДС + П − Р = ОДС, где

- ДС — денежные средства на начало периода (например, месяца либо недели);

- П — денежные поступления в течение этого периода;

- Р — расходы в течение этого периода;

- ОДС — остаток денежных средств.

Если в результате вычислений остаток денежных средств меньше нуля, у бизнеса кассовый разрыв.

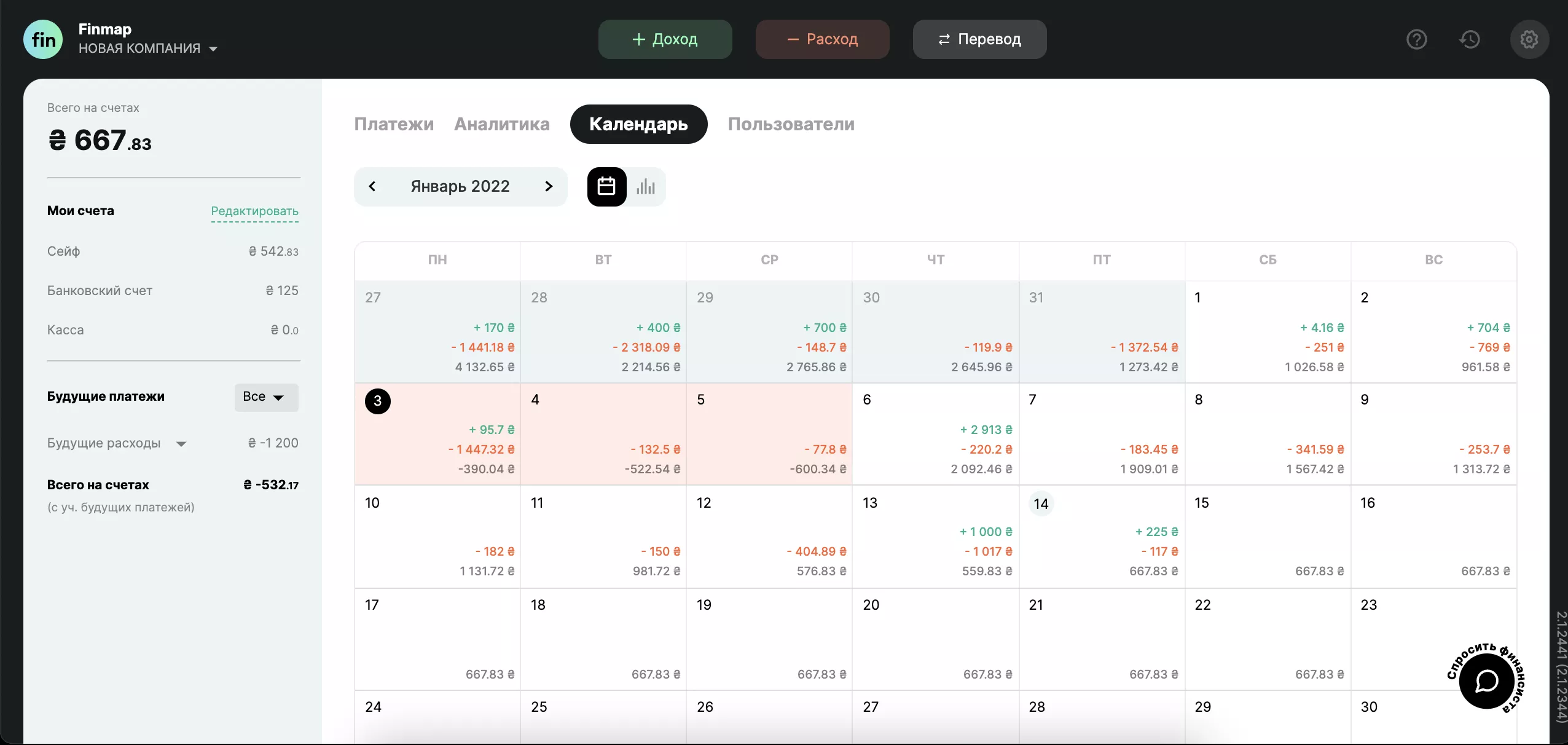

Примерно так он будет выглядеть в платежном календаре, если компания его ведет.

Как видите, на 2 января на счетах компании было 961,58 грн (это ДС). Однако 3 января нужно совершить платеж в 1447,32 грн (Р). При этом поступит на счет компании только 95,7 грн (П).

Считаем по формуле:

961,58 + 95,7 - 1447,32 = - 390,04 грн.

То есть общей суммы на счетах оказалось недостаточно для покрытия расходов . И 3 января образовался кассовый разрыв в 390,04 грн. 4 и 5 января компании также нужно сделать оплаты, но денег на счетах не хватает — кассовый разрыв продолжает расти. И только 6 января, когда на счет поступает 2913 грн, бизнесу удается его покрыть.

Если бизнес в долгах постоянно и все оплаты клиентов тратит только на их покрытие, это уже сирена тревоги под названием «дефицит». Но дефицит — тема для отдельной статьи.

Почему происходит кассовый разрыв

Предупрежден — вооружен. Прочтите этот раздел, чтобы знать, какие действия могут привести вас к кассовому разрыву.

Растягивание проектов

Может происходить:

- по вине заказчиков, затягивающих принятие проекта;

- по вине собственника/project-менеджера, который неправильно спланировал срок исполнения.

Представьте, у вас есть веб-студия «Красивый сайт», и вы делаете интернет-магазин для клиента. Срок на этот проект — 3 месяца. В начале работы вы получили предоплату 50%. Вторую часть должны получить через 3 месяца, когда сдадите сайт. Запланировали расходы с учетом этого срока.

Через 3 месяца вы отправили клиенту готовый интернет-магазин на согласование. Однако выяснилось, что заказчик улетел отдыхать на Бали, планирует вернуться через месяц и не горит желанием во время отпуска что-то согласовывать. Получается, вам предстоит месяц расходов, которые не перекрываются доходом. Тут уже может подстерегать кассовый разрыв.

Другая ситуация с той же веб-студией. Вы берете в работу проект — интернет-магазин для клиента, ставите срок 6 месяцев и согласовываете стоимость. Но не учитываете в этой стоимости все траты «Красивого сайта» в течение 6 месяцев. В результате проект становится убыточным, и снова появляется риск кассового разрыва.

Задержка платежей от клиентов

Бывает, ваши покупатели просят отсрочить платеж. Вы понимающий человек и идете навстречу. Один раз, второй, третий… Пока не оказывается, что входящий поток денег уже не справляется с текущими расходами. А уж с внезапными тратами и подавно. Снова привет, кассовый разрыв.

Отсутствие финансовой подушки у бизнеса

Представим, что вы владелец небольшой кофейни «Ароматное зернышко». Все плановые расходы у вас подсчитаны, на все хватает и вы молодец. Но внезапно в кофейне прорывает трубу. Нужно на пару дней закрыться, отремонтировать трубу, покрасить стену в том месте, где был прорыв, и заменить пару пострадавших диванов.

К такому план вас не готовил. И если вы заранее не создавали финансовую подушку — отдельный фонд на форс-мажорные расходы, эта ситуация может привести «Ароматное зернышко» к кассовому разрыву.

Перебор с расходами

- Все шло хорошо и мы незаметно потратили на рекламу в 3 раза больше, чем обычно. Потом не хватило денег на зарплаты.

- Решили поменять офис, но заранее не подсчитали расходы на покупку новой мебели и кофемашины. На оплату аренды в следующем месяце не осталось.

- Ноябрь: закупили к Новому году побольше товара, праздники же, все продадим. Январь: не продали.

Бесконтрольная покупка айфонов

Или других радующих сердце вещей. Часто эта причина актуальна для новичков. Первые заказы и оплаты кружат голову. Собственнику кажется, успех уже в кармане, а значит, можно тратить деньги бизнеса. В этот момент далеко не все думают о планировании и предстоящих расходах. А когда приходит время оплачивать счета, внезапно денег оказывается меньше, чем нужно. Так и попадают в кассовый разрыв.

Все эти причины являются результатом пробелов в финансовом планировании и учете или их полного отсутствия. Что делать, если вы узнали в каком-то из пунктов себя и не хотите допустить кассового разрыва? Давайте разберемся.

Как избежать кассового разрыва

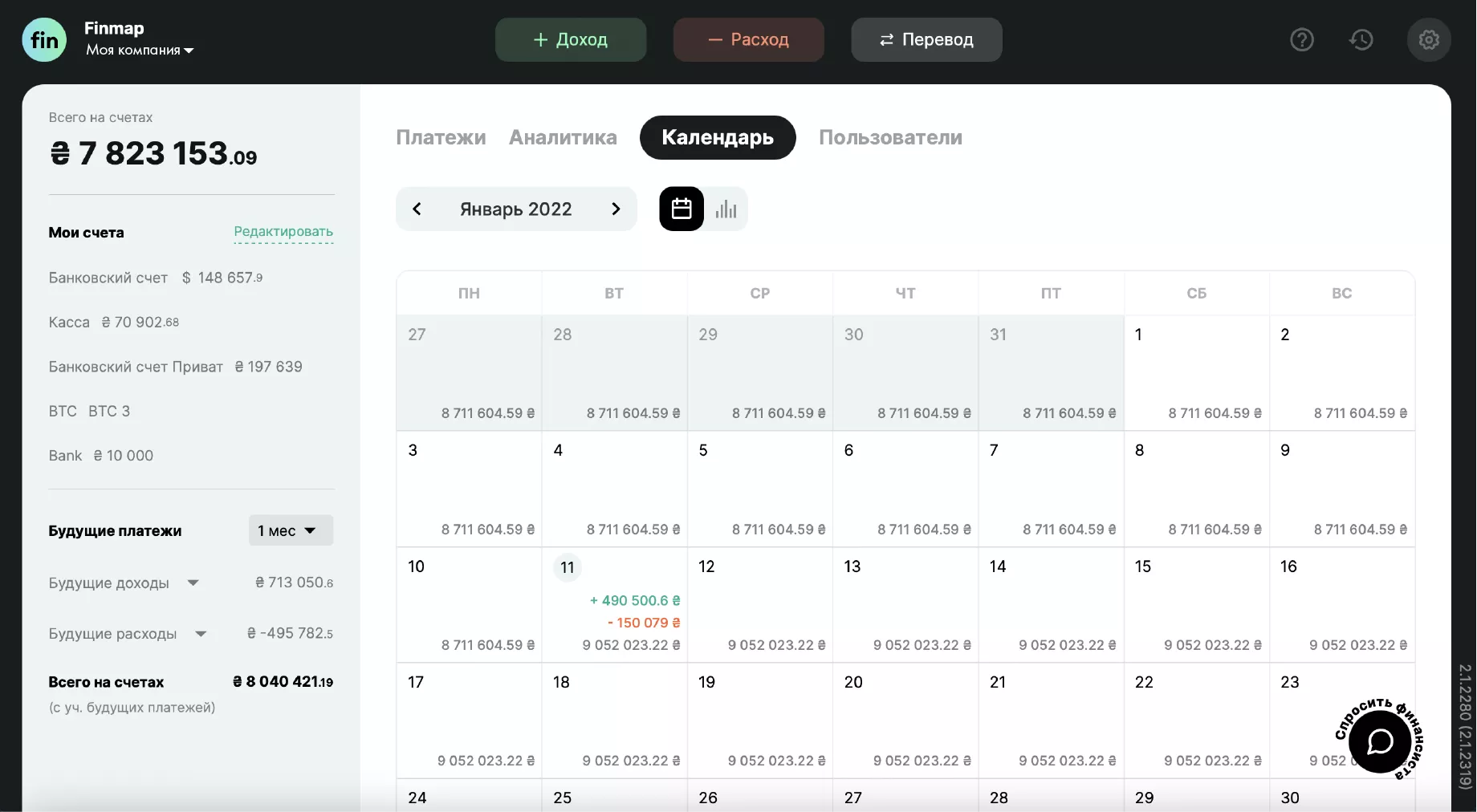

1. Заведите платежный календарь

Он позволит учитывать все поступления и расходы на месяц вперед. Это убережет вас от растягивания проектов, щедрых отсрочек платежей для клиентов и перебора по тратам.

Например, ваша студия «Красивый сайт» увидит, что переезд в новый офис в этом месяце — не лучшая идея. Да, вы получили крупный заказ и предоплату в 3 раза больше, чем обычно. Но если потратить ее сейчас на переезд, в следующем месяце обычные плановые расходы уже станут неподъемными. А работать над заказом до полной оплаты предстоит еще 3 месяца.

Вести такой календарь можно в табличке Excel. Функционал платежного календаря есть и в онлайн-сервисе учета денег для бизнеса Finmap. И, помимо планирования поступлений и расходов, он позволяет заранее увидеть риск кассового разрыва, чтобы вовремя принять меры и не допустить его.

2. Создайте финансовую подушку безопасности

Заведите отдельный фонд на случай форс-мажора, куда будете с каждого поступления откладывать часть денег. Это убережет вас от кассового разрыва в случае внезапной поломки оборудования, простоя по каким-либо причинам, просрочки оплаты от клиента и других непредвиденных трат.

Например, если бы такая подушка была у кофейни «Ароматное зернышко», порыв трубы стал бы, конечно, неприятностью, но не привел к кассовому разрыву. Ведь и на ремонт, и на простой у них были бы деньги из форс-мажорного фонда, а текущие расходы шли бы по плану.

3. Следите за сроками проектов

Если вы выполняете какие-то работы для заказчика в течение длительного срока, важно не затягивать проекты. Во-первых, ведите учет расходов и планируйте их наперед, чтобы изначально не браться за убыточные заказы. Например, как это было у студии «Красивый сайт», когда они 6 месяцев работали над проектом, стоимость которого не покрывала расходы студии на эти 6 месяцев.

Во-вторых, в условиях договора фиксируйте этапность сдачи проектов и сроки оплаты каждого этапа. Следите, чтобы эти оплаты покрывали плановые расходы. И не позволяйте клиентам затягивать согласования и оплаты. Как это произошло у студии «Красивый сайт», когда заказчик улетел на Бали и еще месяц откладывал прием готового интернет-магазина.

В Finmap есть функционал для ведения проектов. Пользователи могут добавить в сервисе названия своих проектов. Далее в каждом поступлении и расходе отмечать, к какому именно проекту они относятся. После чего сервис сам покажет доходы и расходы, прибыль, маржинальность и рентабельность каждого проекта.

4. Ведите бюджет

И регулярно сверяйтесь с ним. Это поможет избежать перерасходов, особенно если у вас сезонный бизнес.

Представьте, ваша компания «Морозко» продает и устанавливает кондиционеры. Летом пик продаж, деньги поступают и поступают. Вы увеличиваете затраты на рекламу, ведь она так хорошо окупается. Выделить еще денег и попробовать новый канал? Да. Выросла цена клика из-за высокой конкуренции в сезон? Не страшно. Написать песню про «Морозко» и крутить ее по радио? Великолепная идея.

Только лето закончится, продажи пойдут на снижение. А перерасход в сезон придется чем-то покрывать. Поэтому лучше заранее запланируйте траты и регулярно сверяйтесь с планом, желательно хотя бы раз в неделю. Видите, что расходы растут? Срочно примите меры.

5. Не давайте отсрочки платежей без плана

Когда клиент просит об отсрочке, не спешите соглашаться. Сверьтесь со своим календарем расходов, чтобы понимать, можете ли вы позволить себе перенести поступление этой суммы без ущерба для бизнеса. Либо есть ли вариант перекрыть задержку оплаты, если клиент ну никак не может успеть в срок.

6. Не вынимайте деньги из бизнеса бесконтрольно

Сначала посчитайте чистую прибыль, запланируйте будущие расходы, отложите деньги на развитие и финансовую подушку безопасности. А уже после можно вынимать деньги и покупать айфон.

7. Анализируйте отчеты предыдущих периодов

Чтобы понимать:

- не является ли бизнес в принципе убыточным;

- какие у вас есть затянувшиеся долги и кто уже долгое время должен вам;

- что приносит вам наибольшую прибыль, а что отнимает время и вытягивает деньги;

- когда и по каким причинам вы допускаете перерасход;

- есть ли сезонность у бизнеса, и в какой ситуации находится предприниматель/компания в пик продаж и на спаде.

Это позволит вам осознанно:

- Планировать расходы. Например, вы увидите, что за предыдущие 2 года печатный станок в вашей типографии ломался примерно каждые 6 месяцев. Значит, вы можете заранее заложить деньги на вероятный ремонт в будущем либо запланировать замену оборудования.

- Формировать бюджет. Тот же бюджет на рекламу, чтобы не оказаться в ситуации компании «Морозко».

- Развивать то или иное направление бизнеса. Либо отказаться от него, если увидите, что оно не приносит прибыли и лишь требует расходов.

- Вынимать прибыль. И не оставить при этом бизнес без денег на текущие расходы и развитие.

Кстати, если на этом пункте вы поняли, что анализировать особо нечего и в учете хаос, это звоночек: пора навести порядок.

Заключение

Кассовый разрыв — это временное состояние бизнеса. Чаще всего он возникает из-за отсутствия планирования и учета доходов и расходов. Но есть хорошая новость: вы можете свести риск кассового разрыва к минимуму. Если уже сейчас, пока в вашем бизнесе все идет бодро и энергично, внедрите финансовый учет, планирование и контроль.

Краткий чек-лист того, что вы можете сделать, чтобы избежать кассового разрыва:

- Заведите платежный календарь.

- Начните формировать финансовую подушку безопасности.

- Проанализируйте отчеты за предыдущие периоды и составьте план развития с учетом выводов после анализа.

- Запланируйте бюджет.

- Проверьте сроки текущих проектов и платежи по ним.

- Внедряйте финансовый учет.

Свежее

Как продвигать мобильное приложение в Google Play в 2024 году. Полное руководство

Команда RadASO собрала основные способы продвижения в Google Play и полезные лайфхаки, которые помогут выбрать ASO-стратегию для Android-приложения.

Что такое домен верхнего уровня (TLD)

Вы получите шпаргалку, по которой правильно выберете доменное имя и не допустите коварных ошибок. А также узнаете, где купить ценные и известные TLD

Как настроить специальные параметры в Google Analytics 4: пошаговая инструкция

Когда необходимо получить дополнительные данные стоит настроить специальные параметры и показатели